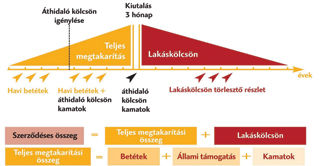

Az öngondoskodás az alapelve az egyre több helyen hirdetett lakás-előkatarékosságnak. Ez a megtakarítási forma számos előnnyel jár a rendszeresen takarékoskodó tagok számára. Egy most induló megtakarításnál havi 20 ezer forint betételhelyezés esetén a megtakarítási számla egyenlege egy év, a kamat és az állami támogatás jóváírása után megközelítőleg 315 ezer forint lesz, amíg ugyanezt az összeget hasonló módon havonta elhelyezve 8 százalékos éves betéti kamat mellett egy év múlva nagyjából 250 ezer forinthoz juthatunk. A havonta befizethető összeg korlátozott, de egy személynek több megtakarítása is lehet, ugyanis gyerek, unoka, házastárs stb. nevére is nyithatunk bankszámlát.

Itthon két helyen tehetjük meg ezt, a Fundamentánál, illetve az OTP-nél. A pénztárak azonos lakáskassza-konstrukciókat kínálnak, hiszen működésüket törvény szabályozza. Az ügyfelek szempontjából annyi csak a különbség, hogy amíg az OTP Lakáskassza mögött egy bank áll, addig a Fundamenta szakosított pénzintézet, amely speciálisan lakásszámlával foglalkozik, és több banki partnere is van.

A Fundamenta magas hozamú befektetést kínál, ami biztonságos is egyben: 4 év 4 hónapos futamidővel akár 10,54 százalékos, 8 éves megtakarítás esetén pedig akár 6,03 százalékos hozam is elérhető. Az ügyfelek fix 3,9 százalékos kamattal lakáskölcsönt vehetnek fel a megtakarítási időszak lejártával, és a kamat mértéke a szerződés megkötését követően nem változtatható. A megtakarítási időszak leteltével rendelkezésre álló összeg szinte valamennyi lakáscélra felhasználható.

Nyolc év rendszeres takarékoskodást követően az ügyfél a megtakarításait, az állami támogatást, valamint a jóváírt kamatokat nemcsak lakáscélra fordíthatja, hanem bármire, akár autóvásárlásra, utazásra vagy további befektetésre is. Áthidaló megoldások is léteznek: az összeg korábban is felvehető hitel formájában, ez esetben jár az állami támogatás is. A módszernek ugyanakkor hátulütője is van: a támogatás ez esetben hitelnek minősül, amit kamatostul kell visszafizetni. A nyolc éves futamidőt többek között azért is érdemes kivárni, mert ez esetben már nem kell lakásra költeni az összeget, és az állami támogatás is szabadon felhasználható.

Bár a lakás-előtakarékosság bármikor megszüntethető, az állami támogatáshoz csak akkor lehet hozzájutni, ha a lakáskasszába legalább négy éven keresztül érkeznek befizetések. Aki tehát négy éven belül szünteti meg a lakásszámláját, csak a saját pénzéhez, és annak egy-három százalékos betéti kamatához juthat, a harminc százalékos állami támogatásról le kell mondania. A lakáskasszák esetében sokszor gondot okoz, hogy az összeg kiutalási időszaka három hónap, ezt pedig csak három százalékos kamat megfizetése mellett lehet meggyorsítani - ekkor a bank hitel formájában előlegezi meg az összeget. A három hónapos kiutalási időszak lakásvásárláskor gondot jelenthet, hiszen az eladónak is ennyit kell várnia.

Bár a lakás-előtakarékosság bármikor megszüntethető, az állami támogatáshoz csak akkor lehet hozzájutni, ha a lakáskasszába legalább négy éven keresztül érkeznek befizetések. Aki tehát négy éven belül szünteti meg a lakásszámláját, csak a saját pénzéhez, és annak egy-három százalékos betéti kamatához juthat, a harminc százalékos állami támogatásról le kell mondania. A lakáskasszák esetében sokszor gondot okoz, hogy az összeg kiutalási időszaka három hónap, ezt pedig csak három százalékos kamat megfizetése mellett lehet meggyorsítani - ekkor a bank hitel formájában előlegezi meg az összeget. A három hónapos kiutalási időszak lakásvásárláskor gondot jelenthet, hiszen az eladónak is ennyit kell várnia.

.jpg)

A bankbetéteknél nagyobb haszonnal kecsegtet a lakás-előtakarékosság, ami állami támogatást és kedvező hitellehetőséget is nyújt, feltéve, ha legalább négy évig gyűjtöttük a pénzünket.

A bankbetéteknél nagyobb haszonnal kecsegtet a lakás-előtakarékosság, ami állami támogatást és kedvező hitellehetőséget is nyújt, feltéve, ha legalább négy évig gyűjtöttük a pénzünket. Cikk elejére

Cikk elejére